Les bénéfices des distributeurs français chuteront de 11 milliards d'euros d'ici 2025

Une étude européenne d'Alvarez & Marsal, en partenariat avec Retail Economics, sur l'évolution du secteur de la distribution révèle une aggravation de l'érosion des marges des distributeurs partout en Europe tandis que l'e-commerce continue de gagner du terrain.

Avec l'explosion de l'e-commerce, largement amplifiée par la crise du Covid-19, les marges des distributeurs français risquent de passer de 4,7% en 2020 à 3,5% d'ici 2025, soit une perte de 11 milliards d'euros de revenus

La crise entraîne en effet une baisse supérieure de 3,8 milliards par rapport aux prévisions attendues hors crise sanitaire (7,2 milliards d'euros en 2025). D'après l'étude, les marges des distributeurs européens (Royaume-Uni, France, Italie, Espagne, Suisse et Allemagne) devraient passer de 4,5% en 2020 à 3,2% d'ici 2025. Sans la crise, les marges seraient tombées à 3,7% d'ici 2025. Le différentiel de 0,5 point équivaut à une accélération de la baisse des marges de deux ans.

Le passage vers le digital va donc considérablement accélérer l'érosion des marges des distributeurs en modifiant leurs structures de coûts. Le passage au e-commerce exige en effet de développer et recruter de nouvelles compétences et de réaliser de nouveaux investissements - d'infrastructures numériques ou physiques et de marketing digital notamment - alors même que la rentabilité du marché européen de la distribution était déjà sous pression avant la pandémie.

Lire aussi : Consommation responsable : les Français veulent bien faire, mais pas à n'importe quel prix

Un transfert accéléré des dépenses vers l'e-commerce

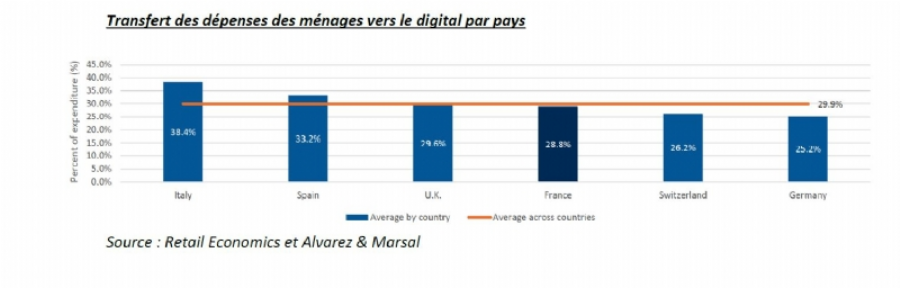

Entre mai 2020 et 2021, l'étude montre que le nombre de consommateurs européens prévoyant d'effectuer durablement leurs achats en ligne a été multiplié par 4 pour les secteurs de l'équipement de la maison (décoration), de l'habillement et de l'électroménager. Les résultats de l'étude soulignent également qu'en moyenne en Europe, environ un tiers (30,1%) des dépenses des ménages pourraient être définitivement transféré en ligne sous l'effet du Covid-19 ; soit une très forte progression comparativement au 14,8% de 2020.

En France, ce sont 28,8% des dépenses des ménages qui pourraient être définitivement transférés en ligne.

Les dépenses qui sont le plus susceptibles d'être transférées vers l'e-commerce concernent l'habillement (21,6% des consommateurs français interrogés), de l'équipement de la maison (décoration) (17,6% des consommateurs français interrogés) et les voyages et loisirs (15,3% des consommateurs français interrogés). À l'inverse l'ameublement (7,1% des consommateurs français interrogés), l'électroménager et le matériel informatique (3,5% des consommateurs français interrogés) resteront a priori des postes de dépenses pour lesquels les consommateurs continueront de se rendre en magasin.

Transfert des dépenses des ménages vers le digital par pays

Baisse inexorable de la fréquentation physique

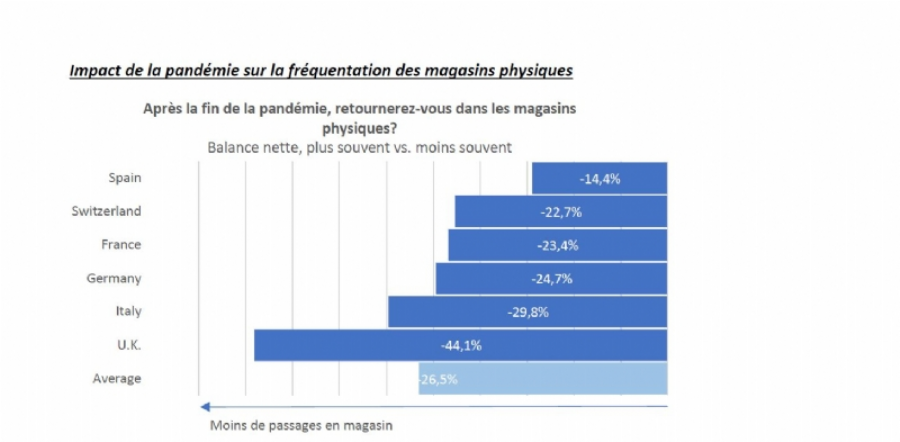

Le passage vers le commerce en ligne questionne naturellement le nombre, le rôle et à la localisation des magasins physiques de nombreux distributeurs. Tous les consommateurs européens interrogés dans l'étude ont confirmé que, quoiqu'il arrive, ils fréquenteraient moins les boutiques physiques après la pandémie.

Si la baisse de fréquentation la plus importante concernera le Royaume-Uni (- 44,1%), la France sera également concernée par cette chute massive (-23,4%).

Impact de la pandémie sur la fréquentation des magasins physiques

Les distributeurs avec les plus grandes surfaces de vente seront les plus impactés par cette tendance.

Compenser l'érosion des marges

Dans un tel contexte, pour continuer à se développer, voire survivre, les distributeurs devront se concentrer sur le marketing digital, l'optimisation des chaînes d'approvisionnement et le rééquilibrage de leurs différents canaux de distribution. Pour préserver leurs marges et améliorer leurs performances, ils devront investir pour disposer de l'infrastructure numérique qui leur permettra d'améliorer leur efficacité opérationnelle et leur connaissance du client (cloud-computing, data analysis, calcul haute performance).

Les distributeurs vont également repenser leur parc de magasins physiques. Ceux-ci pourraient intensifier leur rôle de hubs pour le click-and-collect et les retours clients, améliorant par là même la rentabilité du canal digital sur le modèle de certaines enseignes ayant d'abord prospéré sur Internet.

Méthodologie :

Un panel de consommateurs représentatif au niveau national a été constitué dans six pays européens : Royaume-Uni, Allemagne, Italie, Espagne, France et Suisse. L'échantillon comprenait plus de 3 000 consommateurs. Les données de l'enquête ont été recueillies entre le 19 avril et le 1er mai 2021. Les estimations sur les marges bénéficiaires avant impôts sont basées sur un échantillon de plus de 250 distributeurs européens privés et publics qui ont des activités soit au Royaume-Uni, en Allemagne, en Italie, en Espagne, en France ou en Suisse. L'échantillon des distributeurs représente un chiffre d'affaires combiné de plus de 2 000 milliards d'euros en 2019-2020, ce qui représente environ 40% du total des ventes au détail dans les six pays européens. Les données ont été recueillies sur leurs bénéfices avant impôt de 2010-2011 à 2019-2020.

Sur le même thème

Voir tous les articles Baromètre & Etude