[Focus] L'e-commerce au Japon à la loupe

Bpost International, spécialiste des solutions de livraison à l'international à destination des e-commerçants, partage sa dernière étude pays en exclusivité avec les lecteurs d'E-commerce Magazine. Cap sur le Japon.

![[Focus] L'e-commerce au Japon à la loupe](https://www.ecommercemag.fr/Assets/Img/BREVE/2015/4/253881/Focus-commerce-Japon-loupe-L.jpg)

Le pays du Soleil-Levant a une économie en ligne des plus attractives et sa maturité ne fait qu'accentuer cette attractivité. Les quelques chiffres clés suivants permettent de bien prendre conscience de l'ampleur du marché e-commerce offert par le Japon :

- Une population de 127,3 millions d'habitants

- Un taux de pénétration d'internet de 86,2 %, soit plus de 109 millions d'internautes

- 4ème pays au monde en termes de revenus e-commerce (1er pays de la région APAC jusqu'en 2013)

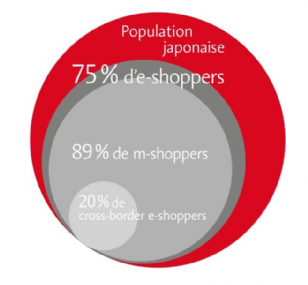

- 75 % de la population a déjà effectué un achat en ligne

Lire aussi : Cédric Dufour, Rakuten France : "Un modèle unique alliant diversité, économie circulaire et partenariats"

- 89 % des e-shoppers ont déjà pratiqué le m-commerce

- 20 % des e-shoppers commandent sur des sites étrangers

Le consommateur

La répartition de la population japonaise par tranches d'âge se concentre fortement sur deux segments : la tranche la plus importante se situe entre 24 et 54 ans (38,3 %) et 24,8 % des habitants ont plus de 65 ans. Il est également intéressant de noter que 92 % des consommateurs japonais habitent en zone urbaine.

La propension à pratiquer l'e-commerce est équitable chez les hommes et chez les femmes. En revanche, si on analyse la fréquence d'achat, on se rend compte que ce sont les femmes d'une vingtaine d'années qui pratiquent le plus fréquemment le shopping en ligne et que cette fréquence peut aller jusqu'à 3 à 5 fois par semaine.

La moyenne générale, quant à elle, est d'une fois par mois, mais signalons que l'e-commerce est déjà bien entré dans les moeurs locales puisqu'il constitue la 2ème activité en ligne préférée des Japonais, juste après l'échange d'e-mails.

Les préférences des e-shoppers japonais et les subtilités locales

Le mode de paiement de prédilection des e-shoppers japonais est de loin la carte de crédit puisque 71 % d'entre eux l'utilisent pour régler leurs commandes en ligne. Comme dans de nombreux marchés, ce sont les vêtements, chaussures et accessoires qui sont les plus plébiscités sur la toile. Il convient également de noter que, malgré des habitudes d'achat très ancrées dans les " convenience stores " typiquement japonais, le secteur alimentaire se porte très bien au Japon, avec 4,2 milliards d'euros d'achats alimentaires en 2013.

Pour attirer les consommateurs japonais, il faut bien positionner sa gamme et établir un prix cohérent, de préférence élevé ou très bon marché. Les justes milieux n'ont en effet pas beaucoup de succès au Japon. Les choix de consommation des Japonais se font selon deux critères : celui du statut social ou celui de la fonctionnalité. Pour le premier, ils se tourneront vers des produits à positionnement haut de gamme, pour satisfaire leur besoin d'exclusivité. Pour le second, ils se focaliseront sur les prix les plus bas.

Autre subtilité : la signification des couleurs est un sujet plus sensible qu'en Occident. Il est donc important d'en être conscients et d'y prêter attention dans les choix de webdesign par exemple. Au Japon, le rouge ne représente pas le danger ou la colère, mais la chance. C'est le mauve qui est associé au danger. Quand on sait que les Japonais accordent également beaucoup d'importance à la confiance qu'ils peuvent mettre dans une marque, il convient donc de soigner les codes couleurs dans toute communication avec ce public.

L'e-shopping : pourquoi et comment ?

Le prix est un élément important de l'expérience e-shopping au Japon. Il est le principal critère de sélection d'un webshop et constitue également la première raison avancée pour la pratique de l'e-commerce. C'est ensuite l'avantage de l'accessibilité à toute heure (contrairement aux heures d'ouverture " limitées " des magasins traditionnels) et l'exclusivité des produits qui conduisent les Japonais à acheter en ligne.

Pour ceux qui sont encore réfractaires à la pratique de l'e-commerce, les principaux freins résident dans l'absence de contact physique, un simple manque d'intérêt et des inquiétudes en matière de sécurité de paiement.

Le marché

Les e-tailers qui désirent se faire une place sur ce marché doivent garder à l'esprit que malgré un intérêt certain pour les produits occidentaux, surtout s'ils jouent sur le créneau de la nouveauté, il faut veiller à apporter une touche locale aux produits et soigner leur aspect " attractivité " et " beauté ". Pour des raisons évidentes de SEO, la possibilité d'avoir un nom de domaine composé de caractères japonais, ou d'obtenir au moins un nom en .jp, doit être sérieusement envisagée.

Le pays de Rakuten

Qui pense " e-commerce japonais " pense immédiatement à Rakuten. Le pays est en effet le fief du géant international souvent comparé à Amazon, et pour preuve : 80 % des e-shoppers japonais possèdent un compte Rakuten. Sur le marché depuis 1997, Rakuten a su diversifier ses activités et possède aujourd'hui une quarantaine de business différents, allant du fameux site d'e-commerce à des services de banking, de voyages et de courtage de valeurs mobilières en ligne. De plus, le groupe est également propriétaire d'une équipe professionnelle de baseball.

Suivant les tendances de très près, on comprend que la priorité du groupe pour ces prochaines années tourne autour de deux axes : l'international et le mobile. Le premier axe a conduit Rakuten à des acquisitions, parmi lesquelles figurent Buy.com (aux États-Unis), Priceminister (en France), Kobo Inc (au Canada), mais également à des modèles de coentreprises puisqu'il a investi dans Pinterest et Ozon.ru.

Concernant les ventes mobiles, Rakuten réalisait déjà 40 % des ventes de vêtements via Smartphones en 2013 et a décidé d'augmenter le nombre de photos qui peuvent être chargées lors du surf mobile, notamment pour les catégories de vêtements et chaussures.

Les autres principaux acteurs

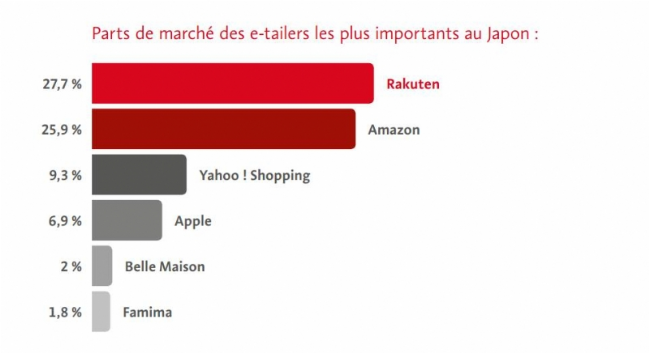

Rakuten occupe donc une position confortable sur le marché japonais mais d'autres acteurs locaux sont également arrivés à s'imposer comme le montre l'illustration ci-dessous. En effet, en dépit de leur nom, Famima et Belle Maison sont bien des acteurs locaux. Famima est en fait issue de Family Mart, une chaîne de convenience stores locale, qui fait partie des rares à avoir réussi leur reconversion.

Du côté de l'offre locale, malgré une représentation dans les meilleures parts de marché, les acteurs retails traditionnels japonais ont été réticents à franchir le pas du commerce en ligne, confortablement installés dans une position privilégiée au sein de leur environnement traditionnel. Ils avouent d'ailleurs eux-mêmes avoir un retard d'une dizaine d'années (d'après la confession du dirigeant de Seven&I Holdings, société mère des fameux points de vente 7-Eleven).

Ces acteurs du retail ont minimisé l'importance d'une conversion en ligne pour donner la priorité à ce qu'ils font de mieux : optimiser la localisation de leurs points de vente, l'assortiment de leurs marchandises et l'expérience en point de vente. Or, pour s'assurer un certain succès en ligne, c'est sur le fullfilment et la logistique qu'il faut se concentrer.

Les tendances

Un cross-border indirectement stimulé par différents facteurs

Au Japon, la pratique du cross-border est encore relativement faible et se concentre sur les États-Unis et la Chine. Mais lorsque l'on voit les efforts en cours mis en place par plusieurs acteurs pour favoriser des moyens de paiement internationaux, fort est à parier que les achats transfrontaliers vont bénéficier de ce développement. Il faut ajouter à cela les prévisions qui indiquent que la croissance de l'e-commerce passera principalement par une augmentation du montant des achats par consommateur, équivalant à 5 % par an. En effet, nul doute que le manque d'enthousiasme local incitera les e-shoppers japonais à aller chercher leur bonheur sur des sites étrangers.

Les marques vont devoir aller à la rencontre de leurs consommateurs

Comme nous l'avons vu précédemment dans notre analyse, le facteur de confiance est extrêmement important pour les consommateurs japonais. Pour évaluer la confiance qu'ils peuvent mettre dans une marque, ils vont tout d'abord rechercher ces marques. Il incombe donc aux marques de travailler sur leur visibilité au Japon pour être certaines de ne pas rater leur rendez-vous avec le public. Les marques les plus visibles et populaires seront celles qui rencontreront le plus de succès sur le marché japonais.

C'est la raison pour laquelle les sites de microblogging comme Twitter continueront à augmenter sensiblement leur taux de pénétration. En effet, phénomène très rare, au Japon, le nombre d'utilisateurs Twitter est au coude-à-coude avec Facebook (36 % pour le premier contre 39 % pour le second). À noter également qu'au Japon, les réseaux sociaux sont principalement utilisés pour recevoir des promotions et gagner des produits gratuits. Comme cette analyse permet de le comprendre, une incursion sur le marché e-commerce du Japon ne s'improvise pas, les règles du jeu y étant particulières. Mais pour les e-tailers qui sauront se les approprier et les utiliser de façon stratégique, un marché riche et en pleine ébullition sera alors à portée de clic.

Sources :

European B2C E-commerce Report 2014, E-commerce Europe

CROSS-BORDER ECOMMERCE REPORT, Japan, 2014, The Paypers

Slide share presentation : The state of Japan e-commerce market, WEB business division Ryohin Keikaku Co., Ltd.

December 12th, 2013

http://www.euromonitor.com

http://www.internetworldstats.com/top25.htm

http://en.wikipedia.org/wiki/Rakuten

http://mckinseyonmarketingandsales.com

http://www.pfsweb.com/

https://www.internetretailer.com

http://ecommerce.about.com

http://www.ekosglobal.com

Sur le même thème

Voir tous les articles Data room