Quel visage pour l'e-commerce en 2020 ?

Une étude réalisée par le cabinet d'analyse Xerfi-Precepta révèle les grandes évolutions stratégiques du e-commerce jusqu'à 2020. Phénomène de concentrations d'entreprises, changement des modèles économiques, montée en puissance des distributeurs traditionnels... compte-rendu.

A quoi ressemblera l'e-commerce en 2020 ? Un exercice de prospective délicat auquel s'est livré Xerfi-Precepta dont les principaux résultats viennent d'être dévoilés. Partant du constat que l'e-commerce bénéficie en France d'une croissance forte mais déclinante (sous la barre des 10% dès 2016), le cabinet d'analyse prévoit tout d'abord un montant des ventes en ligne de l'ordre de 90 milliards d'euros à horizon 2020. Les raisons d'un tel montant sont simples : la multiplication des points d'accès à Internet (ordinateurs, tablettes tactiles, smartphones, TV et bientôt voitures connectées), mais aussi l'augmentation du nombre d'internautes, les arbitrages des ménages et le développement de l'offre en ligne.

Néanmoins, dans le même temps, le nombre de cyberacheteurs pourrait atteindre sa limite en 2020-2021, et leur panier moyen, de baisser dans un premier temps pour se stabiliser dans le temps.

Des perspectives globalement positives, à nuancer toutefois selon les marchés analysés. Ainsi, avec l'évolution des législations, les marchés à dimension médicale, notamment l'optique et celui de l'auto-médication, devraient bénéficier d'un développement des ventes en ligne. Tout comme ceux de la bijouterie-horlogerie, du bricolage-jardinage, des articles de sport et de l'alimentation. D'autres marchés, déjà plus établis, devraient maintenir leur dynamisme comme l'équipement de la personne et la maison (prêt-à-porter, chaussures, meubles, articles de décoration...). Tandis que les pionniers du secteurs tels que le multimédia, l'électroménager ou les biens culturels, devraient peu à peu, être moins porteurs.

Une situation qui devrait donner lieu à une concurrence féroce sur le terrain des volumes et des prix, avec un impact incontournable sur les marges. C'est pourquoi dans les années à venir, le secteur devrait être l'objet de rapprochements entre opérateurs, et inévitablement, d'évictions.

Vers une évolution des modèles économiques

Confrontés à un problème de marge, les grands pure players ont cherché à valoriser leur audience en commercialisant des espaces publicitaires. Cette source de revenus est néanmoins soumise aux aléas conjoncturels et pâtit de la dégradation du marché publicitaire. D'autres encore ont monétisé leur audience via la mise en place d'une marketplace (Amazon en tête) sur leur site. Si la dynamique des effets de réseaux croisés a permis à certains d'entre eux d'établir des positions fortes, elle a aussi atteint ses limites chez certains.

En effet, quand l'audience de la plupart des gros sites ne diminue pas, elle stagne. C'est pourquoi les e-commerçants s'efforcent de se différencier en développant un écosystème de fonctionnalités et de services dans le but de fidéliser et d'optimiser le réseau de vendeurs professionnels opérant sur leur place de marché et, avec eux, les internautes.

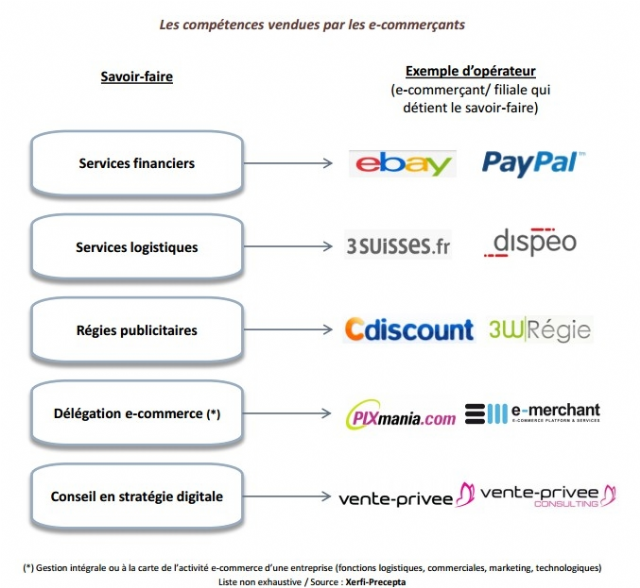

En réalité, les efforts déployés et les investissements consentis par les grands pure players de l'e-commerce pour fidéliser les vendeurs de leur market place s'inscrivent plus largement dans une évolution de leur business model vers le BtoB. Alors que se profile un ralentissement de l'activité et des pressions croissantes sur les marges, les e-commerçants sont en train de devenir des prestataires de services pour d'autres cybermarchands.

Récemment, certains sont passés à l'offensive dans le domaine de la logistique. Par exemple, avec le rachat en 2012 du logisticien ADS, le groupe Rakuten visait à permettre à Priceminister de lancer un service de stockage et d'expédition de commandes, en 2013. Et le mouvement ne fait que commencer. Reste à savoir si ces activités prendront un jour le pas sur celles de commerce de détail en ligne en termes de contribution au chiffre d'affaires.

Le retour en force des enseignes physiques

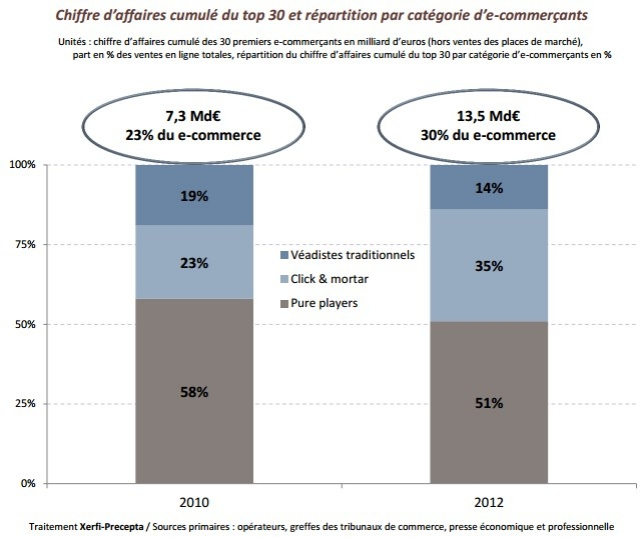

Si l'e-commerce a bousculé les acquis de la distribution traditionnelle ces dernières années, elle est en train, peu à peu, de (re)monter en puissance face aux pure players établis sur Internet. Car si les consommateurs adhérent à l'achat en ligne, globalement, ils continuent de réaliser la plupart de leurs achats en magasins, lesquels représentent plus de 90% du chiffre d'affaires du commerce de détail. Les règles du jeu concurrentiel sont donc en train d'évoluer, au profit des distributeurs traditionnels, qui représentent déjà 35% du chiffre d'affaires du top 30 du e-commerce de Xerfi-Precepta.

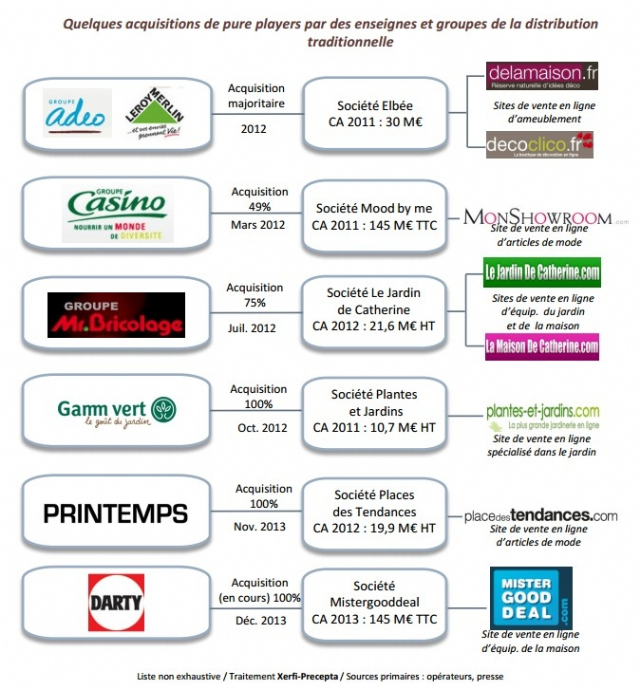

Et leur influence devrait continuer de croitre, en atteste le récent lancement du site marchand du géant de la mode H&M. Aussi, les acquisitions de pure players vont se multiplier. L'idée étant de renforcer les compétences, diversifier l'offre ou encore déployer des synergies. En effet, l'enseigne Darty ne vient-elle pas de mettre la main sur 100% du capital de Mistergooddeal pour 2 millions d'euros ?

Autre stratégie des enseignes traditionnelles : replacer le magasin au centre du processus d'achat. Cela passe notamment par la mise en place de dispositifs "Web to Store" et de digitalisation des points de vente. Les premiers sont une réponse aux comportements cross canal des consommateurs, permettent de créer du trafic en magasins, et apportent une solution à la problématique du dernier kilomètre en laissant son coût à la charge du client. Quant à la digitalisation des boutiques, en plein développement, elle vise à enrichir l'expérience client.

Les commerces indépendants de proximité s'organisent

Ils sont jusqu'ici, plutôt restés en retrait du e-commerce. Les petits commerces indépendants de proximité sont désormais conscients que l'immédiateté est leur carte maîtresse, les unions d'artisans-commerçants locales s'organisent et se déploient sur le Web, créant des plateformes marchandes avec des services de livraison à domicile, un retrait en points de vente, voire en consignes automatiques.

Ces nouveaux sites marchands devraient se multiplier sur le modèle de ceux d'Achetezaupuy.com ou de Sceaux-shopping.com. Avec 36 600 communes et plus de 600 000 commerces de proximité, le potentiel est énorme. Le marché pourrait toutefois échapper aux principaux intéressés s'ils ne réagissent pas avant que les leaders de l'e-commerce ne s'en emparent.

Sur le même thème

Voir tous les articles Retail

![Malgré 1,2 milliard d'euros de perte nette en 2024, Auchan veut [...]](https://cdn.edi-static.fr/image/upload/c_lfill,h_201,w_298/e_unsharp_mask:100,q_auto/f_auto/v1/Img/BREVE/2025/2/468251/malgre-milliard-euros-perte-nette-2024-auchan-veut-croire-L.jpg)