Le paiement en ligne en pleine mutation

Le secteur des paiements en ligne fait sa révolution. De nouvelles solutions apparaissent. De son côté, l'Union européenne travaille à mettre en oeuvre un plan d'harmonisation. Quant aux divers acteurs de l'e-commerce, ils s'ingénient à mettre au point des procédures toujours plus sûres et plus faciles d'usage. Le paiement en ligne est, donc, bien entré dans une nouvelle ère.

@ Julien Grémaud (Kot&Kat Illustrations)

Etape cruciale lors de l'achat sur un site marchand, les paiements en ligne traversent une période de grands changements. De nouvelles solutions apparaissent. L'Europe tente d'harmoniser les procédures de paiement. Et les différents acteurs concernés, e-commerçants, banques et prestataires de paiements (PSP) s'efforcent, quant à eux, de renforcer la sécurité. En cette période de bouleversements, les paiements en ligne font donc l'objet de toutes les attentions. Il faut dire que les enjeux sont colossaux. Il y a bien sûr le volet financier, puisqu'au premier semestre 2010, plus de 156 millions de transactions (soit plus de 14 milliards d'euros) ont été enregistrées sur les sites marchands français. Mais il y a, aussi et surtout, la question de la confiance, pilier majeur de la relation entre les e-commerçants et les internautes. S'attaquer aux solutions de paiement, c'est donc prendre le risque de mettre en péril ce lien qu'il faut à tout prix préserver. A fortiori lorsque plus de 9 cyberacheteurs sur 10 s'estiment satisfaits de la sécurité des services de paiements en ligne - selon une étude de la Fédération du e-commerce et de la vente à distance (Fevad) et de Médiamétrie NetRatings, datant de mai 2008. Il faut donc lutter contre son principal ennemi: la fraude. Celle-ci atteint 82,2 millions d'euros en 2009 - soit 0,26 % contre 0,25 % un an plus tôt, selon le rapport annuel 2009 de l'Observatoire de la sécurité des cartes de paiements. Comparativement aux 25 milliards d'euros de chiffre d'affaires générés en 2009 par le secteur, cela fait figure de bagatelle. En revanche, 57 % de la fraude globale ont lieu lors d'un paiement par carte bancaire, alors que seulement 7 % des transactions nationales se font à l'aide de ce mode de paiement. « Les fraudeurs travaillent différemment, explique Patrick Flamant, directeur général France d'Ogone. Auparavant, ils étaient isolés, mais désormais, ce sont de vrais réseaux organisés. » L'amélioration des systèmes de sécurité prend alors tout son sens. « Renforcer la sécurité, oui. Perturber le processus de paiement, non », souligne Marc Lolivier, délégué général de la Fevad.

Interview de Pierre-Etienne Boilard, directeur général adjoint d'EspaceMax: « Le paiement s'inscrit dans une logique de cohérence entre nos services, nos produits et nos clients »

Le paiement est-il un enjeu important chez EspaceMax?

C'est un enjeu capital puisqu'il est synonyme de fin du parcours d'achat C'est le moment qu'il ne faut pas manquer. Chez EspaceMax, nous étudions le comportement du consommateur à ce moment précis, à la fois sous l'angle de la navigation et du service. Dans ce sens, il faut rassurer l'internaute en réfléchissant aux moyens de rendre plus fluide l'expérience d'achat, ainsi qu'aux moyens de paiement que nous allons lui proposer.

Vous proposez déjà le paiement par carte bancaire ainsi que par PayPal. Etudiez-vous d'autres possibilités?

Bien sûr! Nous avons déjà un partenariat privilégié avec American Express, parce que cela correspond à notre clientèle CSP +. Par ailleurs, nous nous sommes posé une question simple. Partant du principe où notre métier est de vendre des produits de luxe, comment apporter un service digne des produits que l'on vend, tout en proposant une vraie expérience de paiement? Nous travaillons notamment à la mise en place du paiement par chèque-cadeau, mais aussi du paiement en trois ou quatre fois. Toutefois, il ne faut pas se tromper, car pour ce type de paiement, il existe peu de solutions de qualité. Aussi, nous étudions la possibilité de faire du paiement à la livraison. Nos paniers étant élevés, il n'est pas exclu que nous ayons des clients souhaitant payer après la livraison. Tout cela s'inscrit dans une logique de cohérence entre nos services, nos produits et nos clients.

Etes-vous équipés de 3-D Secure?

Nous nous sommes effectivement demandés si nous devions l'installer. Alors nous l'avons testé, mais je n'en vois pas l'intérêt Cela ralentit le client au moment de l'achat Selon moi, ce n'est pas le métier des banques. Leur métier est d'assurer un bon encaissement. Je ne suis pas contre le principe du 3-D Secure, mais je suis contre le fait qu'on nous pousse à l'installer et contre le fait que ce serait à nous d'éduquer les consommateurs sur cette question. Le 3-D Secure est un produit, il y a du marketing autour, les banques doivent donc mettre en oeuvre un plan d'éducation du consommateur.

Le 3-D Secure crée la polémique

Le protocole de paiement 3-D Secure est ici mis en cause. Ce dernier apporte une sécurité supplémentaire aux transactions effectuées par carte bancaire. Il est bien connu des acheteurs qui doivent s'authentifier auprès de leurs banques s'ils souhaitent payer par CB. Cette phase, appelée «enrôlement», revêt différentes formes selon la banque du porteur de carte. Date de naissance, envoi d'un SMS avec un code à rentrer sur le site, réponse à une question préalablement enregistrée par l'utilisateur... les méthodes sont nombreuses, trop nombreuses même. Ulric Jérôme, directeur exécutif de Pixmania pointe d'ailleurs ce problème. « Chaque banque a son propre dispositif d'authentification du client. Cela crée la confusion car certains clients pensent même que c'est du phishing (NDLR: technique utilisée par des fraudeurs pour obtenir des renseignements personnels). Si nous sommes favorables au 3-D Secure en théorie, dans la pratique, cela ne fonctionne pas ». Dès lors, le protocole censé améliorer la sécurité du paiement devient un redoutable frein pour les cyberacheteurs. Le taux d'abandon des internautes au moment de l'achat atteindrait alors le taux record de 30 %. « Quand l'e-commerçant bascule sur un mode 3-D Secure, cet effet est immédiat », souligne Marc Lolivier. Dès lors, de nombreux e-commerçants préfèrent supporter le coût de la fraude, plutôt que de subir un tel taux d'abandon, entraînant pour eux une perte de chiffre d'affaires. C'est pourquoi la plupart des «gros» cybermarchands ne proposent le 3-D Secure qu'en option. Le client peut ainsi payer ou non via ce protocole. Cette situation aurait pu être évitée si les banques avaient consulté les e-commerçants dès le début. Un dialogue que la Fevad réclame et qui commence à voir le jour aujourd'hui. « Grâce à la Fevad, nous avons été intégrés récemment aux discussions avec les banques », précise Ulric Jérôme, directeur exécutif de Pixmania. Le déploiement de 3-D Secure est assuré par les banques et fortement recommandé par les réseaux de cartes bancaires, Visa (qui l'a inventé en 2008) et MasterCard. Selon les chiffres d'août 2010 du Groupement des cartes bancaires CB (corroborés par la Fevad), près de 49 % des sites marchands français, les plus petits notamment, en seraient équipés. Mais les petits e-commerçants ne représenteraient qu'à peine 10 % des transactions de l'e-commerce. Certains d'entre eux n'étant même pas informés de la présence de ce dispositif sur leur site. « Nous recevons quotidienne ment des mails de petits e-commerçants désireux d'avoir des informations sur les moyens de le retirer », déplore Marc Lolivier. Souvent pointées du doigt, les banques font figure de mauvais élèves et enregistrent un lourd déficit de communication autour de 3-D Secure. L'e-commerçant est alors contraint de faire preuve de pédagogie, auprès de ses clients. « Une fois le paramétrage du 3-D Secure terminé sur un site, nous conseillons directement à l'e-commerçant de communiquer auprès de ses clients, explique Nicolas Brand, responsable marketing de l'activité de télépaiement chez Atos Worldline. En faisant apparaître un message prévenant l'internaute des changements opérés par 3-D Secure. » La pédagogie est d'ailleurs l'un des rares points sur lequel l'ensemble des acteurs tombent d'accord. Ce qui se passe en Grande-Bretagne sert d'ailleurs d'exemple, car 3-D Secure y est en place depuis 2004 et ne pose pas tant de problèmes. Les regards se tournent donc vers l'étranger, et notamment vers l'Europe, où les moyens de paiement vivent une autre révolution. Celle-ci tient en un mot: Sepa.

@ Fotolia / bilderbox

Le micropaiement assis sur une mine d'or

Essentiellement composé de paiements inférieurs à dix euros, le micropaiement n'en reste pas moins une manne financière prometteuse. Une étude de l'Association française du multimédia mobile (AFMM de juin 2010) révèle que les contenus (jeux, musique, vidéos, fonds d'écrans, etc.) sont les premiers services achetés par les internautes (26,4 %) ainsi que par les mobinautes (16 %). Or, fin 2009, le marché des contenus payants était estimé à 1,3 milliard d'euros et affichait une croissance de 15 % par an. Grâce au taux d'équipement Internet des Français qui atteint 98 % et à une utilisation croissante du téléphone portable pour surfer sur le Web, le marché du micropaiement dispose d'un important vivier de clients potentiels avec des attentes et des exigences claires. L'agence de conseil Altics en a identifié quatre. Tout d'abord, le besoin de contrôler. En effet, 53 % des utilisateurs préfèrent le prélèvement bancaire au prélèvement sur facture Internet et téléphonique, moins facile à maîtriser. Vient ensuite la transparence des prix, car la surtaxe constitue une vraie crainte. Puis la simplicité d'achat. Les internautes souhaitent disposer de solutions intuitives avec une présentation d'offre structurée, comme sur iTunes. Et enfin, la sécurité de l'achat, car les «micropayeurs» privilégient la carte bancaire et la notoriété du fournisseur de solutions de paiement.

Harmoniser le paiement en ligne à l'échelle européenne

Le projet à dimension européenne, «Single Euro Payments Area» (Sepa, espace unique de paiement en euros) s'inscrit dans le prolongement du passage à l'euro. Ce dispositif, dont la mise en place a débuté en 2008, vise à créer une gamme de moyens de paiement en euros, commune à tous les pays de l'Union européenne (UE).

Il s'applique aux virements, aux prélèvements (d'ores et déjà effectifs depuis le 1er novembre 2010) et aux règlements par cartes. « Il y a 10 ans, lorsqu'un e-commerçant voulait vendre partout en Europe, il devait faire face aux spécificités géographiques de paiement », explique Virginie Foret, responsable des ventes corporate France chez RBS Worldpay. Désormais, « ce sera beaucoup plus simple pour les e-commerçants de vendre leurs produits et leurs services à l'étranger », assure Ronan Souberbielle, directeur de la division paiement chez Prosodie. En effet, avec le «Sepa Credit Card», les internautes européens pourront acheter sur n'importe quel site étranger et payer par carte, sans frais supplémentaires. « Si toutefois il y a des frais, ils ne devront pas dépasser le montant des frais nationaux », précise Jean Beaufort, directeur de projet Sepa chez Sage. Dans le cadre du Sepa, une autre initiative (suite à une directive de l'UE de 2007 concernant les services de paiement) a vu le jour: la création du statut d'établissement de paiement. C'est l'autre grande révolution du paysage des paiements en ligne en France.

Cette nouvelle catégorie d'acteurs financiers permet à n'importe quelle société de commercialiser des services de paiements et met fin au monopole bancaire. Obligatoirement agréés par l'Autorité de contrôle prudentiel (ACP), ils ne sont que cinq en France à proposer ce type de service. Parmi ceux-là, Rentabiliweb, le monétiseur d'audience et pure player de l'Internet, et Cards Off, spécialiste du paiement à la livraison. « Si un internaute suédois souhaite acheter une caisse de vin sur un site français, nous encaissons le paiement de l'acheteur, que nous restituons à l'e-marchand quand la marchandise est livrée », explique Philippe Mendil, p-dg de Cards Off. La banque ne joue plus le rôle d'intermédiaire financier, et l'intérêt est simple: proposer à l'e-commerçant le paiement à un tarif plus avantageux que la banque. L'établissement de paiement peut se rémunérer sur le chiffre d'affaires généré par ce service et de bien d'autres façons, car il n'existe pas de business model unique en la matière. A l'échelle mondiale, le potentiel de cette nouveauté est colossal, mais présente un vrai risque pour les banques françaises (dont celles en ligne): devoir faire face à une nouvelle concurrence, provenant aussi de l'étranger. Pour Philippe Mendil, « l'émergence de solutions mondiales de paiements du type PayPal, préfigure la mondialisation harmonisée des échanges dans l'ecommerce. Cela nécessite des solutions de paiements nouvelles, mais qui soient aussi adaptées à la pluralité des consommateurs ».

La carte Visa PayPal fait son entrée sur le marché français

C'est une minirévolution pour PayPal. Partant du constat simple qu'un quart de ses utilisateurs a déjà renoncé à un achat en ligne faute d'une offre de financement adaptée (selon l'étude PayPal-Adwise de mars 2009), la société a lancé, début septembre, une offre de crédit en ligne destinée aux utilisateurs français. Fruit d'un partenariat avec BNP Paribas Personal. Finance, cette offre comprend également une carte Visa PayPal, utilisable auprès des e-commerçants, mais aussi dans les commerces traditionnels. Un levier de croissance considérable pour la firme qui disposerait de plus de 90 millions de comptes actifs dans le monde. Pour PayPal, c'est un pari, car l'utilisation de cartes de crédit n'est pas habituelle en France. Concrètement, cette carte permet à l'utilisateur de disposer d'un crédit renouvelable sur son compte PayPal et d'échelonner ses paiements comme il l'entend, en fixant le montant des échéances. Il bénéficie en outre de la possibilité d'utiliser ou non la fonction crédit pour régler ses achats, car elle fonctionne comme une carte de paiement traditionnelle. Ainsi celle-ci permet aussi d'effectuer des retraits d'espèces et de bénéficier de garanties supplémentaires, telles que l'assurance casse et vol, et d'un programme de points de fidélité. Ce lancement représente un symbole fort pour l'univers du paiement. A travers cette initiative, PayPal démontre sa capacité à sortir du Web pour s'attaquer au monde physique, armé d'un atout de taille: ses 90 millions de comptes actifs.

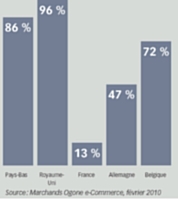

Le 3-D Secure en Europe

Pourcentage de transactions e-commerce réalisées en mode 3-D Secure selon la nationalité des marchands.

Nouveaux consommateurs, nouvelles façons de payer

Si les cartes bancaires représentent encore près de 80 % des paiements dans l'e-commerce français, « d'ici cinq à sept ans, les moyens de paiement non bancaires pourraient représenter 130 milliards d'euros de transaction en Europe », explique Christophe Bourbier, directeur général de Limonetik. Selon lui, les e-commerçants ont tout intérêt à considérer la montée en puissance des moyens de paiements alternatifs, comme de vrais leviers de croissance. U l ric Jérôme, directeur exécutif de Pixmania en est convaincu: « La démultiplication des moyens de paiements s'accompagne clairement d'un accroissement d'activité. De plus, ne pas proposer les méthodes de paiement les plus récurrentes pousserait les internautes à aller chez nos concurrents. »

Mais au-delà de la traditionnelle carte bancaire, quel moyen de paiement est-il pertinent de proposer pour un e-commerçant? Le type de produits vendu ainsi que leur prix, la cible du site et les marchés visés sont les principaux éléments à considérer. Ainsi, un site grand public commercialisant des produits high-tech ou d'ameublement pourra proposer le paiement en plusieurs fois. En revanche un site positionné luxe n'aura pas cette obligation. Plus généralement, la catégorie des prépayés est à ne pas négliger. Les cartes cadeaux, il en existe une quarantaine en France pour près de 600 aux Etats-Unis, sont de plus en plus plébiscitées. Par ailleurs, « les listes de mariage représentent plus de 700 millions d'euros de dépenses annuelles en France », explique Christophe Bourbier. Capter cette clientèle peut donc être une véritable manne financière supplémentaire pour un site marchand. Si le fameux portefeuille électronique de PayPal n'est pas un mode de paiement nouveau, il inspire bien des secteurs. « Les banques sont en train de développer leur propre service de portefeuilles électroniques, tout comme les assurances, qui accélèrent ainsi le remboursement des sinistres auprès des clients disposant d'un compte virtuel », continue ce dernier. Mais ce n'est pas tout. L'Association européenne de management et marketing financiers (Efma) réalise une veille des services paiements innovants dans le monde et a repéré quelques nouveautés. Par exemple, le système PayPhrase d'Amazon, qui permet à l'internaute de se passer de son numéro de carte, en associant à son compte client une phrase qui sert d'identifiant. L'idée: accélérer le passage de commandes et le rendre possible et plus facile pour ses proches. La notion de communauté gagne aussi en puissance, illustrant l'arrivée en France du social shopping et, par là même, du social payment. Leetchi.com en est un exemple probant. Ce site propose aux utilisateurs de créer une cagnotte pour que chacun des participants puisse contribuer à l'achat d'un cadeau, par exemple. Une fois l'ensemble de la somme rassemblée, le propriétaire de la cagnotte peut l'utiliser comme il l'entend sur un site marchand partenaire de Leetchi.com. Plus abstrait encore, mais non moins pertinents, les systèmes de monnaies virtuelles, particulièrement présents sur Facebook. Le principe ?« Envoyer un équivalent d'argent à un ami via Facebook. Si chacun collecte un peu d'argent de cette façon et que celui-ci peut ensuite être dépensé sur un site marchand, cela peut donner une nouvelle dimension aux paiements », envisage Christophe Bourbier. Cela peut créer de nouvelles perspectives pour les e-commerçants, qui doivent, par ailleurs, toujours veiller au retour sur investissement généré par l'implantation de tels modes de paiement. Si l'avenir du paiement en ligne se révèle aujourd'hui encore foisonnant et nébuleux, il bouscule indéniablement l'ordre établi et modifie en profondeur le paysage des paiements.

Christophe Bourbier (Limonetik):

« D'ici cinq à sept ans, les moyens de paiement non bancaires pourraient représenter 130 milliards d'euros de transactions en Europe. »